Куда уходят деньги?

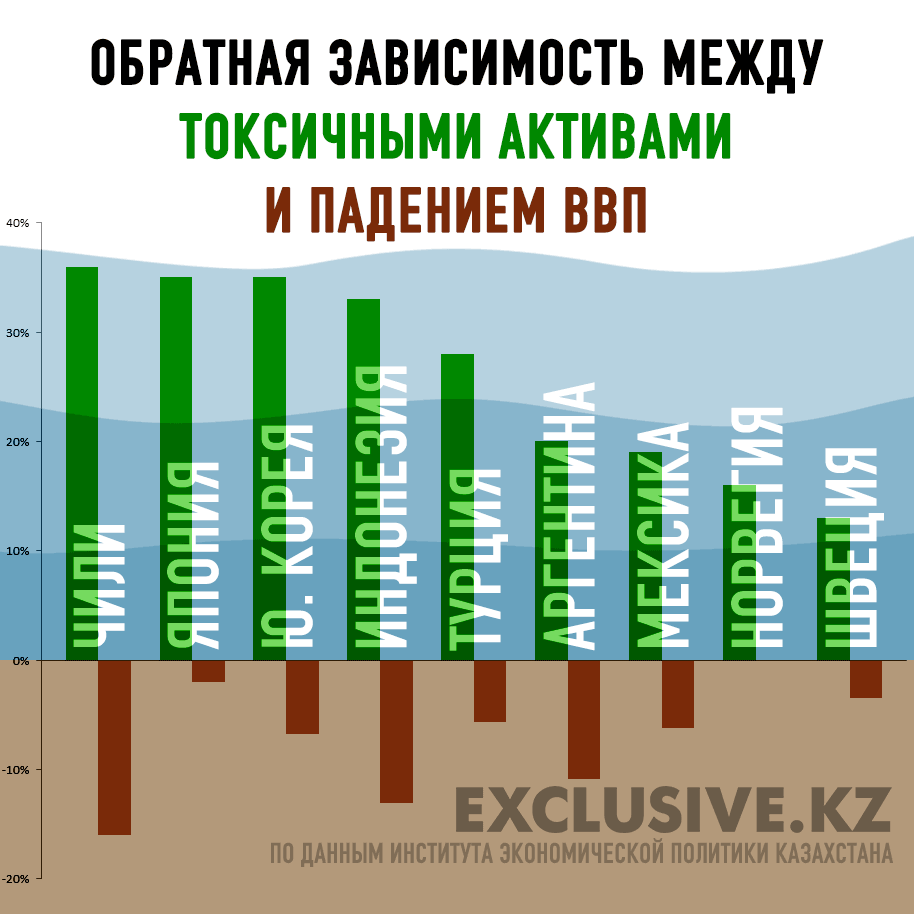

При критическом уровне «токсичных активов» рост ВВП останавливается. Поэтому пока не будет решена проблема неработающих кредитов, экономика расти не будет.

Ситуация в банковском секторе Казахстана в последние месяцы вызывает все больше вопросов в среде экспертов. Разговоры о возможной консолидации, негативные прогнозы международных рейтинговых агентств об устойчивости финансовой системы и предложение о докапитализации фонда проблемных кредитов вызывают неоднозначную реакцию.

Как известно, размер выделяемых дополнительных средств на поддержку банков составит 2 трлн тенге. Власти и в ходе прошлого кризиса вливали в банковский сектор значительные суммы, однако так и не удалось добиться его устойчивости. Возможно, речь идет о системном кризисе в финансовой системе.

По оценке рейтингового агентства Moody’s Investors Service банки Казахстана остаются подвержены повышенным рискам неплатежеспособности в условиях ухудшившейся операционной среды.

(Проблемные кредиты) в 2016 году достигли в среднем 37% от общего объема выданных кредитов в рейтингуемых нами банках страны

«Качество активов банков остается слабым по всему банковскому сектору Казахстана, поскольку девальвация национальной валюты, ухудшение операционной среды и снижение реальных доходов населения привели к росту проблемных кредитов, которые в 2016 году достигли в среднем 37% от общего объема выданных кредитов в рейтингуемых нами банках страны», — заметил вице-президент Moody’s Семен Исаков.

Условия поддержания ликвидности банков в Казахстане улучшаются. Но, несмотря на это, уровень фондирования в национальной валюте останется низким, подчеркивает агентство.

Хотя доверие к тенге начинает постепенно возвращаться, вкладчики все еще отдают предпочтение долларам, поэтому выдача банками кредитов требует дорогостоящего хеджирования. Существует также риск того, что стоимость фондирования для банков может неожиданно вырасти, если произойдет дальнейшее ослабление национальной валюты, считают в Moody’s.

Без принятия специальных мер, снижающих потребность в дополнительном резервировании, банковской системе могут потребоваться годы, чтобы решить вопрос накопившихся проблемных кредитов.

Низкий уровень прибыльности также ограничивает способность банков абсорбировать кредитные потери. Без принятия специальных мер, снижающих потребность в дополнительном резервировании, банковской системе могут потребоваться годы, чтобы решить вопрос накопившихся проблемных кредитов. По мнению агентства Moody’s, чистый процентный доход банков в 2017 году останется низким из-за большой доли неработающих кредитов, а слабый спрос на кредиты не дает банкам возможности переложить высокую стоимость фондирования на плечи кредитоспособных заемщиков.

Основная часть средств из выделяемых 2 трлн тенге, пойдет, вероятно, на решение проблем Казкоммерцбанка. Ранее Нацбанк подтвердил, что выделил ему 400 млрд тенге, теперь Нацбанк предоставил банку заем в 200 млрд тенге для погашения им еврооблигаций.

Хотя заместитель председателя Национального банка Олег Смоляков подчеркнул, что список банков, которым будет оказана поддержка, пока неизвестен. Выкуп активов будет происходить на большую сумму, чем те деньги, которые будут непосредственно идти в счет покупки этих активов. То есть фактически покупка будет с дисконтом. В существующих документах, которые регламентируют деятельность фонда, обозначено, что фонд работает там, где есть системная проблема, где вклад в общие проблемы или оздоровление банковского сектора наиболее важен. Поэтому выбор будет согласован Нацбанком с Правительством, — отметил он.

По словам аналитиков Sberbank CIB, выделяя банковскому сектору 2 трлн тенге, правительство пытается устранить препятствие для слияния Казкома и Народного банка.

«Средства Фонда проблемных кредитов пойдут на выкуп плохих активов Казкоммерцбанка. Докапитализация Фонда проблемных кредитов на 2,1 трлн тенге была необходима именно для решения проблемных кредитов Казкома в преддверии сделки по консолидации с Народным банком. Информация о конкретных получателях помощи Фонда проблемных кредитов пока не раскрыта, но было бы логично предположить, что по большей части эти средства будут направлены на минимизацию рисков ККБ, связанных с активами БТА Банка, что на данный момент составляет около 2,5 трлн тенге. Правительство, таким образом намерено вмешаться и устранить основное препятствие для слияния ККБ и Народного банка. Народный банк при этом сможет заключить сделку в отношении оставшихся активов Казкома», – отмечено в обзоре Sberbank CIB.

По словам первого заместителя председателя правления Казкома Абая Искандирова, несмотря на неоднозначную ситуацию на мировых рынках и продолжающиеся сложности в банковском секторе Казахстана, Казкоммерцбанк, не изменяя политике по своевременному обслуживанию внешнего долга, погасил еврооблигации на сумму чуть менее 400 млн евро. Первоначальная сумма выпуска составила 750 миллионов евро, которая уменьшилась в результате планомерного выкупа ценных бумаг в целях эффективного управления ликвидностью.

По словам директора Института экономической политики Казахстана Каирбека Арыстанбекова, несмотря на принимаемые меры состояние ссудного портфеля банков Казахстана продолжает ухудшаться. В целом, за 2016 год доля неработающих займов составила 8,2%. По оценке ИЭП, только по итогам 9 месяцев 2016 года повышенный уровень токсичных активов (более 10%) наблюдался у 4-х банков. Наибольшая доля NPL была у АО ДБ «НБ Пакистана» в Казахстане (28,3%), Банка ВТБ (Казахстан) — 17,48%, АТФБанк — 12,90%.

«14 февраля 2014 года глава государства поручил выделить из Национального фонда 1 трлн тенге для предоставления долгосрочных кредитов субъектам малого и среднего бизнеса. При этом для финансового обеспечения выкупа у банков «плохих активов» предусматривалось капитализация АО «Фонд проблемных кредитов» из средств Нацфонда в размере 250 млрд тенге. Если 3 года назад выделено 250 млрд тенге, то теперь запланировано 2 трлн тенге. Просто не понятно, в какую бездонную бочку уходят средства. А ведь банки еще не отчитались за полученные от государства $10 млрд в ходе прошлого кризиса. Здесь нужно понимать, что существует закономерная обратная зависимость между кривой неработающих кредитов — так называемых «токсичных активов» — и падением ВВП. Эта зависимость проанализирована Институтом экономической политики на основе статистических данных стран мира за последние 30 лет. Например, когда пик «токсичных активов» в Чили достигал 36%, падение ВВП составило минус 16%; в Японии 35%, а ВВП минус 2%; в Южной Кореи 35%, а ВВП минус 6,8%; в Индонезии 33%, а ВВП минус -13,1%; в Турции 28%, а ВВП минус -5,7%; в Аргентине 20%, а ВВП – минус 10,9%; в Мексике 19%, а ВВП минус 6,2%; в Норвегии 16%, в ВВП 0%; в Швеции 13%, а ВВП минус -3,5%.

Мы видим, что даже в странах – экспортерах нефти — Норвегия, Индонезия, Мексика — в период сохранения низкого уровня «токсичных активов» и увеличения внутреннего спроса экономический рост прекратился. Иными словами, при критическом уровне «токсичных активов» рост ВВП останавливается», — заметил он.

Правительству необходимо предпринимать больше усилий для практической либерализации экономики и предоставления больше предпринимательских и политических свобод населению.

По словам экономического аналитика Игоря Киндопа, системный кризис в банковском секторе произошел уже очень давно, но в силу определенных причин решение проблем постоянно откладывалось. По его словам, главная проблема в банковском секторе это не только и не столько «Казкоммерцбанк», сколько уровень требуемой доходности по кредитному портфелю банков и, как следствие, малое количество реально работающих проектов. Как результат — замедление темпа роста экономики.

Появление монополиста на рынке банковских услуг может только усилить хрупкость всей банковской системы, даже несмотря на казалось бы, абсолютную стабильность «Халык банка.

«Концептуальное решение этой проблемы лежит на поверхности. Дело в том, что бизнес активность в стране достаточно сильно зарегулирована. Правительству необходимо предпринимать больше усилий для практической либерализации экономики и предоставления больше предпринимательских и политических свобод населению. Однако это комплексная работа, которая не дает моментальных плодов. К сожалению, я не вижу сколько-нибудь значимых подвижек в этом направлении, а только лишь надежду на восстановление цен на нефть, которого не будет. Эта самая либерализация станет новым источником расширения банковского портфеля, и при условии хорошего управления портфелем, станет той соломинкой, которая спасет утопающего. На мой взгляд, тренд на укрупнение банков не является позитивным для всей экономики. Появление монополиста на рынке банковских услуг может только усилить хрупкость всей банковской системы, даже несмотря на казалось бы, абсолютную стабильность «Халык банка». В наших реалиях, любое укрупнение и объединение крупных компаний неизбежно ведет к проблемам и коррупционным рискам. Казахстан потратил много денег на спасение БТА, Альянса и Казкома, которые по отдельности будут гораздо меньше, чем объединенный банк. Наверняка, если возникнут проблемы у объединенного монстра, объем денег необходимый для его спасения вырастет на порядок», — заметил он.

Финансовый аналитик инвестиционной компании «Финам» Богдан Зварич заметил, что закачка средств в банковскую систему говорит о том, что у банков существуют проблемы. Однако, по его словам, они не столь критичны, чтобы довести банки до отзыва лицензий, и государство старается превентивными мерами не допустить ухудшения ситуации.

«Что же касается Казкомерцбанка, то проблемы в нем действительно существуют, о чем говорит объем денег, вливаемый в него. Видимо, банку в текущий момент не хватает средств на погашение своих долгов, и государство пытается поддержать его, выделяя средства, которые пойдут на погашение еврооблигаций. Говоря об объединении с «Народным банком», необходимо отметить, что итоговая структура будет более устойчивой, а проблемы Казкомерцбанка будут «размыты» в рамках итоговой структуры и частично потеряют свою остроту», — заключил он.

Поддержать

Поддержать

Smart

Smart  Бизнес

Бизнес  Культурная среда

Культурная среда  Общество

Общество  Политика

Политика  "Законы XII таблиц"

"Законы XII таблиц"  Досье и мифы

Досье и мифы  Асар в Украине

Асар в Украине

Комментариев пока нет