Вакцины – это необходимость, которую надо осознать

Слухи о возможной девальвации усиливаются несмотря на уверения Нацбанка в обратном. Специалисты компании по страхованию жизни Freedom Finance Life рассказывают, как дешевел тенге и как защитить свои накопления от девальвации.

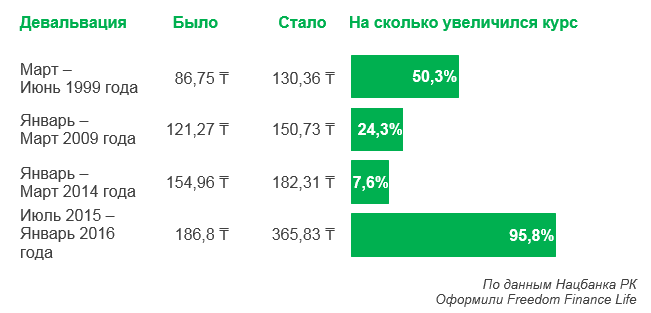

В ноябре 1993 года в Казахстане появилась своя валюта – тенге. За время своего существования она прошла длинный путь, перешла на свободно плавающий курс и подешевела в 80 раз – с 4,69 до 377,6 тенге за доллар. Всего национальная валюта пережила четыре открытые девальвации. Во время каждой она дешевела в среднем на 47% (или на 70 тенге по отношению к доллару). Рекордное обесценивание произошло во второй половине 2015 года. Тогда тенге подешевел на 95,8% (179 тенге) за несколько месяцев – со 186 до 365 тенге за доллар.

Во время девальвации 1999 года тенге подешевел на 50,3% по отношению к доллару (43,6 тенге). В 2009 и 2014 годах тенге подешевел на 24,3% (29,4 тенге) и 17,6% (27,3 тенге) соответственно.

Как дешевел тенге во время девальваций

Чем сильнее страх перед возможным обесцениванием собственных накоплений, тем чаще казахстанцы задумываются о том, как эти накопления хранить. Однако такая возможность есть не у всех. По данным опросов Нацбанка за последние три года, в среднем только у 20% казахстанцев есть личные сбережения и накопления. Большинство из них предпочитают хранить деньги в банковских депозитах (62%) и в наличной форме (30%). Только 7,9% респондентов предпочитают вкладываться в недвижимость и только 2% – в ценные бумаги.

По результатам опроса, проведенного Нацбанком в марте 2019 года, 63,6% респондентов ожидают, что тенге в ближайшее время подешевеет по отношению к доллару. Этот показатель значительно превышает среднестатистический. Так, последние несколько лет в среднем 51% респондентов ждут, что тенге по отношению к доллару станет дешевле, 10% верят, что тенге укрепится и 15% считают, что курс не изменится.

Что касается валюты, в которой население предпочитает копить, 78% казахстанцев предпочитают тенге, 29% копят в долларах США, 7,3% в российских рублях и 5,7% в евро.

Как защитить свои накопления от девальвации

Чтобы защитить свои накопления от инфляции и возможной девальвации, для начала определитесь со своими целями, сроками и готовностью рисковать. От этого зависит, как и куда стоит вкладываться.

Если вы хотите создать финансовый резерв для семьи на случай непредвиденных ситуаций (болезни, потери работы или незапланированных покупок), подойдут инструменты с «быстрым» доступом к деньгам. Например, банковские депозиты. Если же вы хотите приумножить капитал, лучше всего подойдут ценные бумаги.

Вот несколько советов, которые помогут защитить накопления от девальвации:

Храните деньги в нескольких валютах

Если хранить все свои накопления в тенге, девальвация обесценит их. А если все деньги хранить в долларах, при покупке и продаже валюты можно потерять на курсовой разнице. Лучший вариант – хранить накопления в нескольких валютах. Пропорции зависят от ваших целей и расходов. Если все ваши расходы в тенге, тогда большую часть накоплений лучше хранить в национальной валюте, остальное – в долларах или евро. А если, к примеру, вы копите на учебу в Китае, тогда имеет смысл часть накоплений перевести в валюту этой страны.

Храните часть накоплений на депозитах

По данным Нацбанка, в марте 2019 года инфляция в Казахстане была 4,8%. Чтобы защитить свои деньги от нее, заставьте их «работать». Самый простой и доступный способ – банковские депозиты. Их доходность превышает официальную инфляцию: например, доходность депозитов в тенге – до 11%, а в долларах – 1%.

Депозиты лучше всего подойдут в трех случаях: если вы не разбираетесь в более сложных финансовых инструментах (например, инвестировании); вам нужно создать финансовый резерв и в случае чего иметь «быстрый» доступ к нему или вы готовы инвестировать на 2-3 года, но боитесь рисков.

Депозиты – сравнительно безопасный финансовый инструмент с минимальными рисками.

Купите ценные бумаги

Ценные бумаги могут принести большую доходность, чем банковские депозиты. Однако этот финансовый инструмент подойдет не для всех. Во-первых, цена акций часто меняется, поэтому нужно постоянно отслеживать их стоимость, чтобы не «уйти в минус». Во-вторых, акции хороши в долгосрочной перспективе и не подойдут для создания финансового резерва – держать в них запас денег на непредвиденный случай не выгодно. В-третьих, инвестировать стоит лишь тогда, когда у вас уже есть финансовый резерв.

Однако если вы не боитесь рисков, готовы отслеживать стоимость акций и нашли надежного брокера, инвестиции в ценные бумаги станут лучшим вариантом. К тому же если вы будете инвестировать в акции зарубежных компаний, их стоимость будет в зарубежной валюте. Это гарантирует не только большую доходность, но и защиту ваших накоплений от девальвации.

Ценные бумаги лучше всего подойдут для пассивных инвестиций на долгий срок.

Вложитесь в драгоценные металлы

Вложения в драгоценные металлы могут принести еще больше денег, ведь доходность по них может быть гораздо выше, чем по депозитам.

Однако есть много нюансов, которые усложняют инвестирование в эти активы. Во-первых, стоимость на драгоценные металлы, как правило, зависит от спекулятивной цены. Это значит, что прогнозировать цены, к примеру, на золото сложнее, чем на ценные бумаги. Во-вторых, чтобы инвестировать в эти активы, нужны опыт и знания.

Вклады в драгоценные бумаги лучше всего подойдут для опытных инвесторов.

Оформите полис накопительного страхования жизни

Накопительное страхование жизни – это «микс» из депозита и страхования от несчастных случаев. Такие полисы заключаются на длительный срок (от 3-х лет и более), и обеспечивают не только накопление, но и страховую защиту на весь срок договора. Прибыльность у таких программ может быть выше, чем у других финансовых инструментов. К примеру, по программе Freedom Capital доходность в валюте от 3,1 до 3,28%. Больше, чем у валютных банковских депозитов.

Работает этот полис так: вы оформляете договор с выбранными условиями и оплачиваете страховой компании взнос. Если на протяжении срока договора случится страховой случай, компания выплатит сумму, которая гораздо больше той, что вы заплатили. Если страхового случая не произойдет, при окончании срока договора вы получите свои взносы обратно. Плюс инвестиционную прибыль.

В программах с индексацией выплаты привязаны к доллару США. Например, вы заключили договор страхования на 10 лет и оплатили взнос в размере 1 900 000 тенге что составляет 5 000 долларов при курсе 380 тенге за доллар, за 10 лет накопленная сумма составит 6 901 долларов (инвестиционный доход 1 901 долларов США), при окончании срока договора вы получите выплату в тенге с индексацией по курсу, который будет в будущем. То есть, если за это время случится девальвация, а доллар подорожает, вы получите гораздо больше, чем заплатили.

Полис накопительного страхования жизни лучше всего подойдет если вы хотите не только накопить, но и защититься от несчастных случаев и непредвиденных расходов.

Существует много способов защитить свои накопления от обесценивания. И каждый по-своему эффективен и работает для определенных целей и задач. Например, депозиты хороши для создания финансовых резервов и защиты от инфляции, ценные бумаги хороши для инвестирования на длительный срок, а накопительное страхование жизни эффективно не только для создания финансового резерва, но и для защиты от непредвиденных ситуаций.

Главное, что нужно знать, – не вкладывайте все деньги во что-то одно, лучше распределите их на несколько финансовых инструментов. Храните деньги в нескольких валютах, откройте несколько разных депозитов, попробуйте инвестировать часть денег, а на часть накоплений оформите полис накопительного страхования жизни. Таким образом вы максимально защитите и свои накопления, и себя.

Поддержать

Поддержать

Smart

Smart  Бизнес

Бизнес  Культурная среда

Культурная среда  Общество

Общество  Политика

Политика  "Законы XII таблиц"

"Законы XII таблиц"  Досье и мифы

Досье и мифы  Асар в Украине

Асар в Украине

Комментариев пока нет